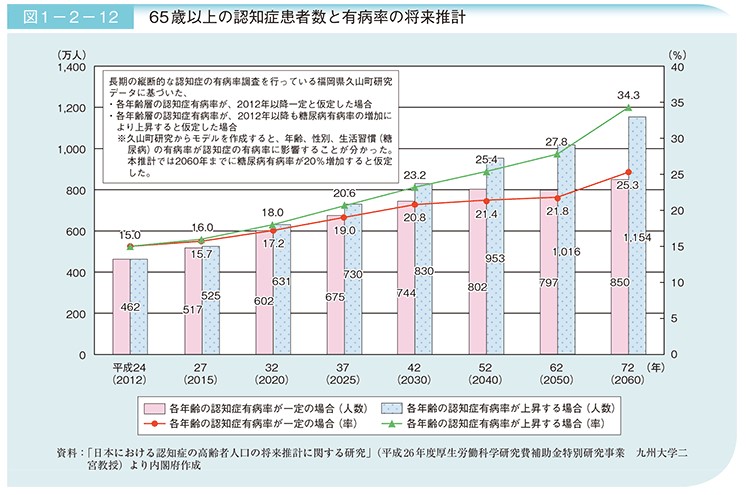

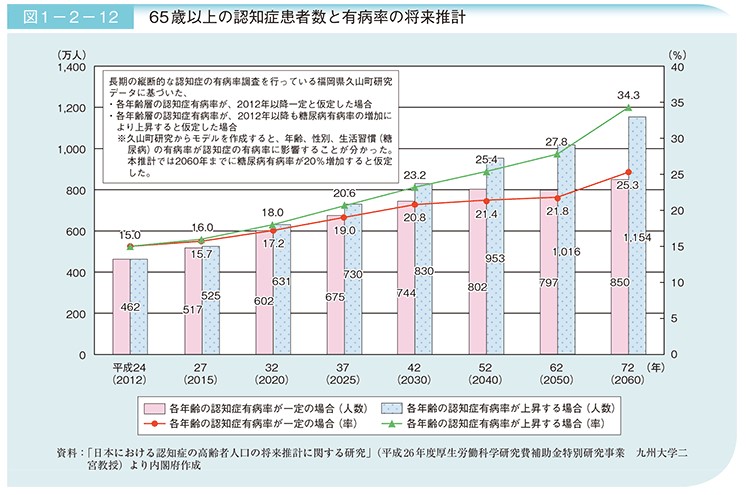

高齢化社会の進展にともない、65歳以上の認知症患者が増加しています。内閣府が発表している「高齢社会白書(平成28年版)」によると、2012年時点の認知症患者数は462万人。これは実に、65歳以上の方の7人に1人という割合です。しかも将来推計では、2025年で約700万人、つまり5人に1人という割合にまで増加するとされています。

※

『高齢社会白書(平成28年版)』内閣府

このような社会情勢をうけ、近年認知症対策として注目されているのが「家族信託(民事信託)」です。また、家族信託は認知症対策に加え、相続対策としても効果を発揮します。今回は家族信託を取り上げ、認知症対策や相続対策としてどのように活用すると良いのかをみていきます。

認知症になると・・・

家族信託を説明する前に、認知症について考えてみます。認知症になると、どのような問題が生じるでしょうか。2つの側面から考えてみましょう。

1.介護の問題

認知症とは、脳の機能が低下することで、ものごとの認識や記憶などをうまくできないために、日常生活に支障が出る状態のことを指します。自分ひとりで生活できない場合も多く、家族が介護をしたり、介護施設に入居したりする必要が出てきますから、労力や費用の負担は大きくなることが想像されます。

なかでも、介護を行っていくうえで金銭面は頭の痛い問題です。日常の生活費の管理や預貯金の引き出しを、認知症になった方の代わりに家族が行う必要が出てきますが、しっかりと金銭管理できる家族をあらかじめ選んでおき任せたいものです。また、介護施設の費用としてまとまった金額が必要となることもあります。現金だけで費用の準備が難しければ、保有している不動産を売却して工面するなどの可能性もありますが、認知症では契約締結の意思表示が認められないケースもあります。

2.相続の問題

認知症になってしまうと判断能力が低下し、有効な遺言を残すことが難しくなります。実際に、認知症の症状が出てから遺言を残したために裁判で遺言書が無効とされたケースもあります。すると、誰にどの財産を相続するのか自らの意思を反映できなくなってしまい、誰がどの財産を引き継ぐかで家族・親族間の争い、つまり「争族」となってしまうのです。

さらに注意したいのは、認知症になると相続税対策を行うことが難しい点です。認知症で判断能力が低下していると、どのような対策をすべきか意思決定ができなくなります。また、保有財産の処分や組み換えを行うための契約(不動産売買契約など)において、意思表示が無効とされるケースもあります。そのため、相続税対策をしていれば軽減できたはずなのに、多額の相続税を納めなければならなくなってしまうのです。

もちろん、早めに相続に備えて対策をしておくことが大切なのは言うまでもありません。しかし、特に相続税対策に関しては、一朝一夕にすべて実施できず、対策の期間が数年にわたることも考えられます。また、一度対策すれば終わりというわけではなく、日々変化する財産状況や、税制改正など社会動向に応じた軌道修正も求められます。早めに相続税対策を計画したものの対策を進めている中で認知症を発症し、計画どおりに実施できなくなってしまった、変化する状況に対応できなくなってしまったという事態を避けなければなりません。

これらの認知症の問題を考えたとき、認知症対策として活用したいのが「家族信託(民事信託)」です。

「家族信託(民事信託)」とは?

家族信託とは、家族間で「信託」の仕組みを活用した財産管理や承継のことを指します。信託とは、言葉の通り“信用して委託する”という意味です。つまり、被相続人の財産を家族や親戚等が代わりに管理・承継する、信用を背景とした制度ということになります。

従来、信託契約の受託者は信託銀行など金融機関に限られていましたが、「信託法」の2004年の法改正で金融機関以外の企業も参入可能となりました。さらに2006年の法改正(2007年に施行)では、営利を目的としない個人が受託者となる「民事信託」が可能となり、家族間での信託契約が可能となりました。

家族信託は当初、あまり利用されてこなかった仕組みですが、2015年に相続税の大幅な改正が行われて以降、相続税対策の必要性を感じる方が増えたこともあり、各方面のメディアで取り上げられるなど近年注目されています。

なお、以前は認知症など意思能力の衰えに対応する制度として「禁治産・準禁治産制度」がありました。この制度をベースに、より基本的人権に配慮した制度として「成年後見制度」が1999年の民法改正で制定されています(2000年施行)。ただし成年後見制度の場合、家庭裁判所への報告が必要であるなど、負担が大きいというデメリットがあります。加えて、資産を積極的に活用することや、生前贈与など、あらかじめ相続税対策を講じることもできません。その点、家族信託であれば、より柔軟に相続財産を活用することができ相続税対策にもつながります。

家族信託を活用するメリット

家族信託を活用するメリットは大きく5つあります。

1. 財産の管理・処分・運用の自由度が高い

まず一つめは、認知症などで自身の判断能力が低下した場合でも、財産の管理・処分・運用の自由度が高い点です。認知症になってしまうと、先ほど述べたような問題が生じますが、前もって信託契約を結び財産管理を家族に任せておくことで、認知症の問題を解消することができます。

特に相続税対策においては、資産を守ることを目的とする成年後見制度と比べると、よりアグレッシブに対策を行うことができます。そのため、たとえ自らが認知症になってしまったとしても、日常生活や介護における支障を少なくすることはもちろん、相続税対策を着実に実施することで、より多くの財産を次世代へ引き継ぐことが可能となるのです。

2.「受託者」と「受益者」を分離できる

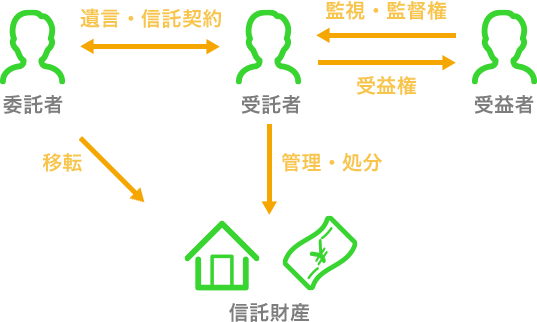

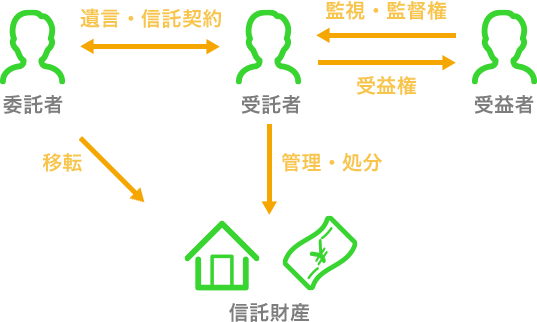

二つめは、財産管理を行う人と、財産から利益を得られる人を分離できる点です。家族信託では信託契約に基づいて、財産を保有している人が「委託者」となり、財産の管理・処分・運用を信頼して託せる人、つまり「受託者」に任せることができます。信託契約では、委託者から受託者へ財産の名義が移りますが、財産から得られる利益(不動産の賃貸収入など)を得る権利、つまり「信託受益権」を受託者と別の人に与えることができます。信託受益権を与えられた人は「受益者」と呼ばれます。

※

家族信託のイメージ:一般社団法人 家族信託普及協会ホームページ

例えば、財産管理は子供に任せながらも使い道は自分の介護費用とする(受託者を子供、受益者を自分とする)、賃貸物件の管理を子供Aに任せ、得られる家賃収入を配偶者と子供A・B・Cに配分する(受託者を子供A、受益者を配偶者と子供A・B・Cとする)など、用途や家族構成に応じて柔軟な設計が可能です。財産管理は信頼できる家族1人に任せたいが、実際に財産を引き継ぐのは相続時にしたい、または「争族」とならないよう家族・親族に平等に財産を配分したいと考える場合などに有効です。

このメリットは事業承継のシーンでも活用されています。事業承継には、会社に対する議決権(実権)だけでなく、会社への指図権も含まれます。後継者を育成するためには、議決権は子どもに譲渡しつつ、指図権は残しておくという方法が有効なためです。だからこそ、家族信託を利用して事業承継を行う会社が増えているのです。

3. 財産承継の指定ができる

三つめは、財産承継の指定ができる点です。家族信託では、委託者が死亡した場合の財産の取り扱いについて定めることができます。これにより、遺言を残すのと同じように、誰にどの財産を引き継ぐか明確に指定することができます。さらには遺言ではできない、2次相続(相続人である配偶者や子供などが亡くなった際の相続)における財産の取り扱いも指定することができるため、長期的視野に立った財産承継が可能となります。

4. 状況に応じて柔軟な変更が可能

家族信託は任意の契約に基づいているため、一度設定した信託契約を状況に応じて変更できるメリットがあります。例えば、いったん財産管理を任せた家族が受託者に向いていないと思われた場合に、他の家族に受託者を変更して対応することができます。また、子供がまだ小さい場合や、財産管理者として未熟だと思われた場合には、子供の成長度合いを見極めながら、将来的な受託者の変更を想定するとよいでしょう。

5. 費用が安く済む

家族信託においては財産管理の費用面でもメリットがあります。財産管理や承継手続きを信託銀行に任せた場合の信託報酬は、信託財産額の2~3%が一般的ですが、家族信託の費用は手続き費用、弁護士や司法書士のコンサルティング料などを含めても、信託財産額の1%程度で済むことが多いようです。

このように、前もって家族信託を行うことで、万が一認知症を発症したとしても、財産管理を家族に任せていれば存命中継続して相続税対策を行うことができ、財産承継の指定を行えば亡くなった後の「争族」対策を行うこともできるのです。

成年後見制度の問題点

認知症になったときの制度としては、「成年後見制度」を思い浮かべる方も多いでしょう。成年後見制度は家族信託よりも前から確立されている制度で、代理権を持つ後見人によって判断能力が不十分な方をサポートするものです。

成年後見制度には「任意後見制度」と「法定後見制度」の2つがあります。任意後見は、判断能力があるうちに代理人を選定し、契約によって代理人である「任意後見人」に指定した行為の代理権を与えます。法定後見では、判断能力が不十分となった場合に裁判所に申し立てを行い、判断能力の状況に応じて法定代理人(成年後見人、保佐人、補助人)が選ばれます。

※

「成年後見制度 成年後見登記」法務省

この成年後見制度には、大きく3つの問題点があります。

1. 手続き面の手間や心理的負担が大きい

成年後見制度は判断能力の衰えを理由として代理権が与えられます。特に法定後見制度を利用する場合、必要に迫られて手続きを行うことがほとんどです。認知症になると家族や親族の生活は一変しますが、そのような大変な時期に診断書の取得や裁判所への申し立てなど手続きを行わなければならず、家族や親族の負担は大きいと想像されます。また、後見人には定期的な家庭裁判所への報告義務があり、家族が後見人となる場合にはこの点でも負担が大きいといえます。

2. 金銭トラブルが生じやすい

金銭を原因とするトラブルが生じやすいことも問題です。後見人となることを想定していなかった家族が裁判所によって法定後見人として指定されたために財産を私的に流用してしまったケースや、後見人が責務として細かい金銭管理を行うことで家族間の関係が悪化するケースが生じています。

3. 相続税対策ができなくなる

成年後見制度の目的は、判断能力が不十分な方の財産を本人の為に保護することです。そのため、居住しなくなった自宅の売却などは後見人等にて行うことができるものの、積極的な資産運用や贈与、保有する土地の活用や他の不動産への組み換えといった相続税対策に関する行為が制限されます。

家族信託であれば、成年後見制度ではできないことも可能に

このような問題点があるためか、成年後見制度はあまり浸透していません。裁判所の「成年後見関係事件の概況」によると、2017年における成年後見制度の利用者数は21万290人で、冒頭で述べた認知症患者数(2012年時点で462万人)には遠く及ばない状況です。特に、2017年における任意後見の利用者数は2,516人となっており、事前の認知症対策としてはほとんど活用されていません。

成年後見制度の大きな制約として、判断能力の衰えがないと代理権が与えられない点があります。そのため、事前の対策というよりは、本人が認知症になったため家族が必要に迫られて手続きを行うことがほとんどです。

しかし、相続税対策を考えた場合、認知症になる前から対策を始め、万が一認知症を発症した後も継続して対策を行う必要があります。この点を考えると、家族信託を活用することは大きなメリットです。加えて、成年後見制度では亡くなった後の財産の分配について指定することができない一方、家族信託では財産の分割についても明確に指定しておくことが可能です。

なお、成年後見制度のうち、任意後見制度は家族信託と併用することが可能です。成年後見制度では任意後見人に「身上監護権(生活、治療、療養、介護などに関する法律行為をする権利)」を与えることが可能ですが、家族信託は財産に対する信託契約であることから、このような権利設定はできません。必要に応じて制度の併用も検討すると良いでしょう。

「家族信託」の手続きと注意点

家族信託の特徴をふまえたうえで、必要な手続きと注意点について見ていきましょう。原則、家族信託は当事者間での信託契約(民事信託)によって成立します。成年後見制度のように裁判所への申し立て等は不要です。

発生する費用としては、公正証書の費用、登録免許税および司法書士への報酬(不動産がある場合)、弁護士への報酬などとなります。また、信託監督人や受益者代理人を置く場合も費用がかかりますが、安全のために2人ほど置いておくと良いでしょう。間違いのない信託契約の締結と運用を考慮したうえで、費用面も含めて検討しましょう。

もちろん、「誰に任せるのか」でもめることがないよう、あらかじめ家族や親族とよく話し合ったうえで合意をとっておくことは必須です。また、信託銀行など金融機関によっては、遺言と生前の資産管理を兼ね備えた「遺言代用信託」などの商品を用意しているケースもあります。さまざまな角度から、もしもに備えるリスクヘッジを検討しておきましょう。

【あなたにオススメの税金系人気記事5選】

・不動産投資が節税になる仕組みとは?所得の高い人ほど効果大?!

・所得税の“予定納税”とは?納税は確定申告の時期だけじゃない?!

・節税対策には不動産投資も良いが“ふるさと納税”も合わせて使おう!

・副業での投資・資産運用は「確定申告」で会社にバレるのか?!

・なぜ不動産投資が相続税対策として節税に大きく効果的なのか?

【あなたにオススメの税金系人気記事5選】

・不動産投資が節税になる仕組みとは?所得の高い人ほど効果大?!

・所得税の“予定納税”とは?納税は確定申告の時期だけじゃない?!

・節税対策には不動産投資も良いが“ふるさと納税”も合わせて使おう!

・副業での投資・資産運用は「確定申告」で会社にバレるのか?!

・なぜ不動産投資が相続税対策として節税に大きく効果的なのか?