日本人の婚姻率は低下傾向にあり、生涯未婚の人、いわゆる「おひとりさま」の比率は増えています。一人で生きていくと決めたときに心配になるのがお金です。一人暮らしでの老後に備えて用意するべき老後資金はいくらぐらいで、どのようにして資産運用すればいいのでしょうか。

(本記事は2019/05/20配信のものを2021/03/17に更新しております)

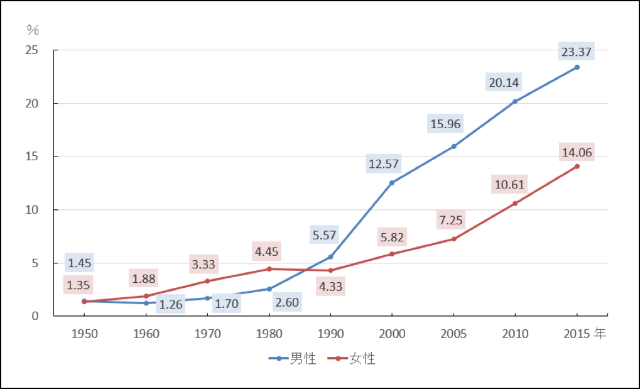

国立社会保障・人口問題研究所の「人口統計資料集(2018)」によると、50歳の時点で結婚したことのない人の割合(生涯未婚率)は2015年時点で男性23.37%、女性14.06%です。一方、1980年の未婚率は男性2.6%、女性4.45%となっており、過去30年の間に大きく上昇していることがわかります。

また、厚労省の「平成29年(2017)人口動態統計」によると、人口1,000人に対して1年間で結婚した人の割合を示す「婚姻率」は2017年に過去最低の4.9%です。

さまざまな要因により、結婚という選択をしない人が増えていることがわかります。生涯結婚しないと決めたときに、気になるのは老後です。そして、老後を一人で暮らすときに最も頼りになるのはお金になります。お金があれば、ライフスタイルを充実させることができ、体の自由が利かなくなっても施設などに入居することが可能です。しかし、そのお金をいくらくらい、どのようにして工面すればいいかは問題になっていきます。

老後に必要な資金を考えるために、まず老後の収入・支出について調べてみましょう。厚労省の「家計調査報告(家計収支編)平成29年」によれば、高齢単身無職世帯(60歳以上の単身無職世帯)の年金収入は約10.7万円でした。一方の支出は約14.2万円です。つまり、一般的な独身高齢者の収支は、毎月4万円の赤字が毎月発生しているということ。この赤字を埋めるだけの蓄えを備えておく必要があります。

では、何年分の蓄えが必要かを計算してみましょう。昨今では、65歳まで働ける環境が整ってきたことから、65歳で引退してセカンドライフを送ると仮定します。「平成29年簡易生命表」によると、日本人の65歳時点の平均余命(残り何年生きるか)は、男性19.57年、女性24.43年です。65歳から亡くなるまで男性なら20年間、女性なら24年間の時間があるということになります。

先ほど説明した月額の赤字4万円(年間48万円)に、65歳からの平均余命を掛けると、男性なら960万円、女性なら1,152万円の蓄えが必要ということです。こうして計算すると「意外に少ない」と感じるかしれません。しかし、先述した独身高齢者の支出は、持ち家があることが前提となっています。持ち家がない人は、老後の家賃分を別途用意することが必要なのです。

また、趣味や旅行などの支出額も最低限の水準なので、セカンドライフをより楽しみたい場合にはもっとお金がかかります。さらに、将来介護が必要となった場合の施設への入居費なども用意しておくことが必要です。よく「老後資金は年金に加えて3,000万円が目安」といわれることがありますが、こうして計算していくと、3,000万円は妥当な数字だと考えることができます。

では、3,000万円をどのようにして蓄えればいいのでしょうか。もちろん、毎月の給料のなかからコツコツと貯蓄していくことも大切です。しかし、超低金利状況下にある現在、銀行に預けておくだけではお金はほとんど増えません。積極的に運用していくことが重要です。運用手段については、まずはiDeCo(個人型確定拠出年金)、NISA(少額非課税投資制度)などの節税メリットがある手段を利用するべきでしょう。(※現行のNISA制度は2023年までであり、2024年からは新NISAが始まります)

いずれの方法でも投資額に対する利益が非課税になります。運用で得た収益がさらに収益を生む「複利効果」も期待できるので、運用をスタートするなら早ければ早いほど有利です。

※参照1:「iDeCoってなに?」iDeCo公式サイト

※参照2:「NISAとは?」金融庁

※参照3:「新NISA(令和2年度改正)」国税庁

もう一つの手段としておすすめしたいのは、不動産投資の一つであるワンルームマンションへの投資です。ワンルームマンション投資は、他の金融商品と比べて安定収入が得られやすく、投資用ローンを活用して購入するならば、もしもの時には生命保険代わりになり、将来的にローン完済後には老後の年金代わりにもなります。またインフレに強い現物資産であるという点も大きなメリットです。

現役時代は人に貸して家賃収入を得て、老後に生活をダウンサイジングしたいという場合には自分で住むこともできます。ワンルームマンションは多彩なメリットのある金融商品といえるでしょう。

このように、もしあなたが持ち家がない形で趣味を謳歌しながら生涯一人で生きていく場合は、退職時において3000万円が必要です。そして、その準備として節税も同時にできるような効率的で効果的な資産運用を、特に今30代といった若い人は時間の優位性の観点からも、少しでも早いうちから始めることが資産形成を成功させる上で非常に重要ではないでしょうか。

【2021年2月度人気記事ランキングトップ7】